弊社はAIファクタリングのPAYTODAYというオンライン完結型の請求書買取サービスを提供しております。

ファクタリングサービスについては認知度が低いこともあり、お客様において「よく分からない」という声を頻繁に耳にします。

PAYTODAYは、「お客様のファクタリングサービスの理解を深め、透明性を提供し、適切な場面でご納得いただい上で取引をしていただく」という点を非常に重要だと考えております。

本記事では、お客様からよく耳にする質問を中心にファクタリング業者目線で解説させて頂き、皆様のファクタイング取引についての理解が深まればと思います。

業者目線で解かり難い表現等も一部ありますが参考になりましたら幸いです。

ファクタリングとは?売掛金買取との違いはある?

まず最初に、「ファクタリングとは?」という質問への答えとしては下記の説明が一般的です。

売掛債権(請求書)の買取サービスで売掛金の入金まで10~45日程度の期間(=サイト)があるときに、この売掛金を現金化する手法。

また、ファクタリングサービスと請求書買取サービスは同一の行為を指します。

ファクタリングという言葉が分かり難いということもあり、「請求書買取 」 であったり「先払いサービス」という言葉でお客様に訴求しているケースも多いです。

似た取引としては「手形取引の手形割引」がありますが、手形の流通量が減っている中、請求書(=売掛債権)を割引いて現金化するファクタリングサービスが台頭してきました。

ファクタリング契約書(=債権譲渡契約書)を見てみると、「原契約」「譲渡債権」「譲渡人」「適格債権」等の専門用語が用いられており、「よくわからない」「何に気を付けたらよいの?」という質問を頂くことが多々ありますが、別の言い方をすると、お金を受け取る権利(売掛債権)をファクタリング業者に売却(=譲渡)することを指します。

現在ファクタリングは「資金調達の1つの手段」として認知されており、特に中小企業、フリーランス、個人事業主の活用が目立ちます。

この背景は、日本(特に地方)では間接金融(銀行融資)がまだまだ主流であり、銀行融資は資金調達まで時間を要する為です。

運転資金の急な増減や、突発的な支払いに迅速に対応できるファクタリングサービスは、多様な資金調達に対応が難しい中小企業や個人事業主、フリーランスの1つの資金調達手段になっております。

反対に、大企業は基本的にファクタリングを活用しません。

理由としては、

- 大企業は社債調達、クレジットラインの保有(事前の融資枠確保)、取引先との交渉力があることより資金繰りの改善が容易(*Amazonのキャッシュコンバージョンサイクルがマイナスなことは一例)

- ファクタリングサービスの手数料が高い

- 1社で調達できる金額は大企業から見ると小さい(最大1億程度)

と大企業に適した資金調達ではない為です。

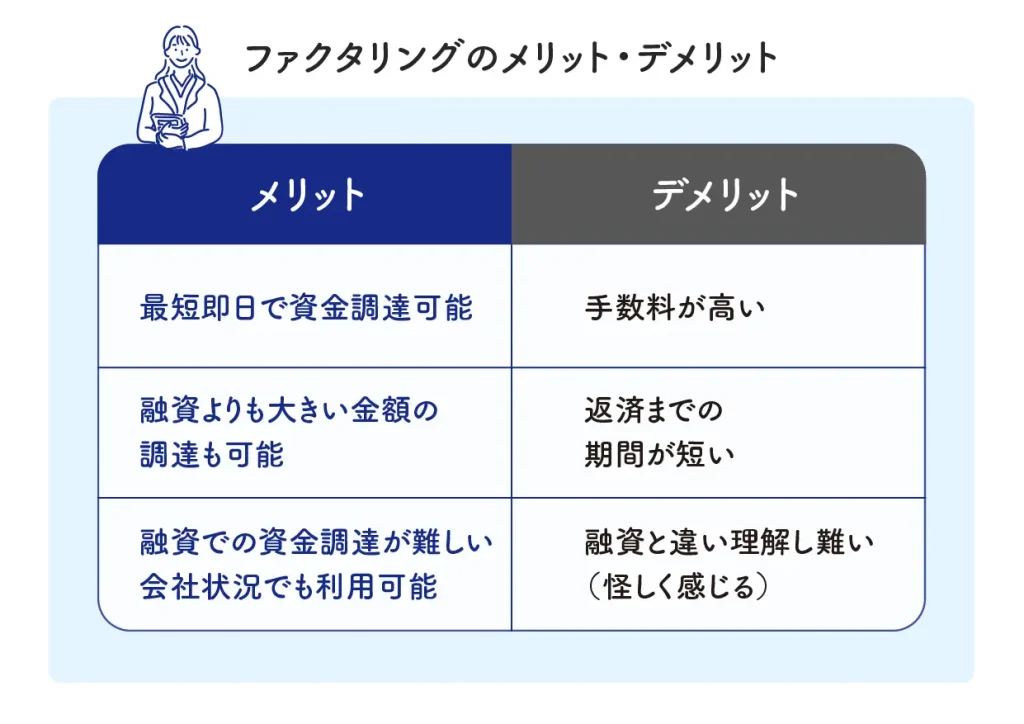

ファクタリングサービスのデメリット/メリットは?

ファクタリングにはメリットとデメリットがあります。 それぞれ解説していきます。

ファクタリングのデメリット

ファクタリングサービスの特徴をデメリットから説明します。

▲デメリット1:手数料が高い

手数料は1~30%と取引の種類/取引先の信用力によって異なりますが、一般的な取引では5~20%程度が手数料となります。

これは金額だけを考えると、他の資金調達の手数料/金利よりも遥かに高いです。

▲デメリット2:返済までの期間が短い

売掛債権の買取りとなるため、請求書発行から入金までの期間が対象となります。

この売掛債権を現金化することによる現金の早期化は通常15~45日程度となり、平均すると約30日程度です。

銀行融資ですと1年を超える期間(期限の利益)が供与されますので、この期間差は非常に大きいです。

▲デメリット3:借入/融資と異なるため理解が難しい

ファクタリングサービスは融資とは異なります。売掛債権譲渡という債権の売買に該当します。そのため契約書に出てくる用語もファクタリング業者が使う用語は、銀行が使う用語と異なります。一例としてファクタリングでは“手数料”という用語を使いますが、融資では“金利”という言い方をします。

このように手数料高く、獲得できる期間メリットも短く、複雑に感じるファクタリングですが、次にメリットを3つ説明します。

ファクタリングのメリット

手数料が高く、獲得できる期間メリットも短く、複雑に感じるファクタリングですが、次にメリットを説明します。

○メリット1:迅速な資金調達

ファクタリングは銀行融資と比べて資金調達スピードが早く、即日での資金調達も可能です。これは売掛債権譲渡の特性上、審査にかかる時間が短いためです。すぐに手元資金を調達できる点は、ファクタリングの大きなメリットです。

○メリット2:融資より大きい資金調達が可能

銀行融資は、会社の財務状態を見て信用力を分析して融資金額を決めます。特に貸借対照表(バランスシート)を重視するため過去の実績の影響が強いです。

このような評価方法では、売上が急激に増加した場合は不適です。融資での資金調達に急拡大した売り上げはあまり考慮されず、資金調達可能額(=与信)に反映されるまでに期間差が生じます(1-2年のタイムラグが存在します)。

ファクタリング取引は、売掛債権の売買であり、会社の財務状態に依拠する資金調達と異なるため、会社にとってポジティブな売上の急激というイベントに直面した場合、ファクタリング会社は前向きに資金供与を検討します。

つまり銀行融資では対応できない場面で、ファクタリングによる資金調達が可能となります。

○メリット3:融資が受けられない状況でもファクタリングは活用可能

会社設立間もないタイミングでは銀行からの融資調達は難易度が高いです。

またベンチャー企業のような資本構成が複雑な企業も、起業初期の段階では銀行調達は難しいです。同様にフリーランス/個人事業主に対しては銀行融資の門戸は非常に狭い市場環境です。

このような状況の企業/フリーランス/個人事業主においても、売上が計上され、売掛金が記帳されるとファクタリングは利用可能です。つまり銀行から資金調達ができない場面でも、運転資金の調達が可能な点がファクタリングのメリットとなります。

ファクタリングのメリットとデメリットの比較

最後にファクタリングという資金調達のメリット/デメリットを下記の通り纏めてみます。

*取引先の倒産リスク隔離をファクタリング利用のメリットと記載する記事ございますが、そもそも取引先倒産リスクが高い場面ではファクタリング会社は買い取りを拒否します。

このように纏めると、「ファクタリングは手数料が高いが、それを上回るリターンが見込める場合に活用できる迅速な資金調達手段」という特徴がご理解頂けると思います。

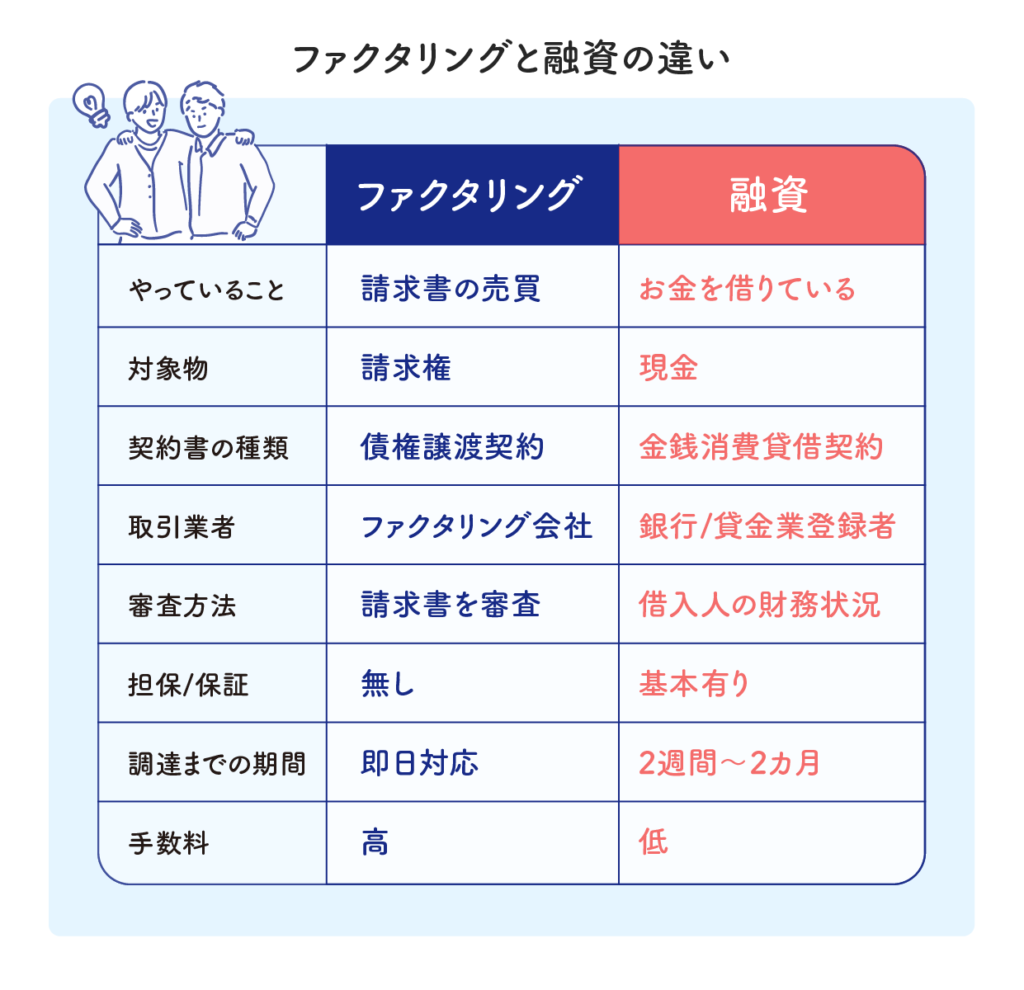

銀行融資とファクタリング(売掛債権譲渡)の違い

ファクタリングと融資の主要な違いは上記の通りです。

中小企業/個人事業主/フリーランスの資金調達の主な手段としては、銀行融資(デットファイナンス)があり、日本政策金融公庫/銀行/信用金庫/保証協会等が調達先となります。

ここでいう銀行融資は「お金を借りる」という形、つまり会社から負債となります。

一方、ファクタリングは「売掛債権の売却(債権譲渡契約)」となり、全くの別物となります。

売掛債権を売却することになるので、貸借対照表(バランスシート)では、売掛債権が現金に代わることとなります。

このような仕訳となるためファクタリングは”借りない資金調達“と呼ばれております。

売掛債権担保融資(ABL)との違い

請求書/売掛債権をもとに資金調達する方法には、もうひとつ「売掛債権担保融資(ABL)」があります。

ファクタリングが売掛債権を譲渡する仕組みであるのに対し、ABLは売掛債権などの動産を担保に融資を受ける手法です。

つまりABLは融資に該当します。

ABL(Asset Based Lending)は担保融資のため、売掛債権が継続的に発生することが前提となり、金融機関または専門機関による担保価値の評価が行われます。

またABLを利用する場合、債権譲渡に際して債権譲渡登記をするのが一般的で、取引先が見ようと思えばいつでも調べることが可能となります。

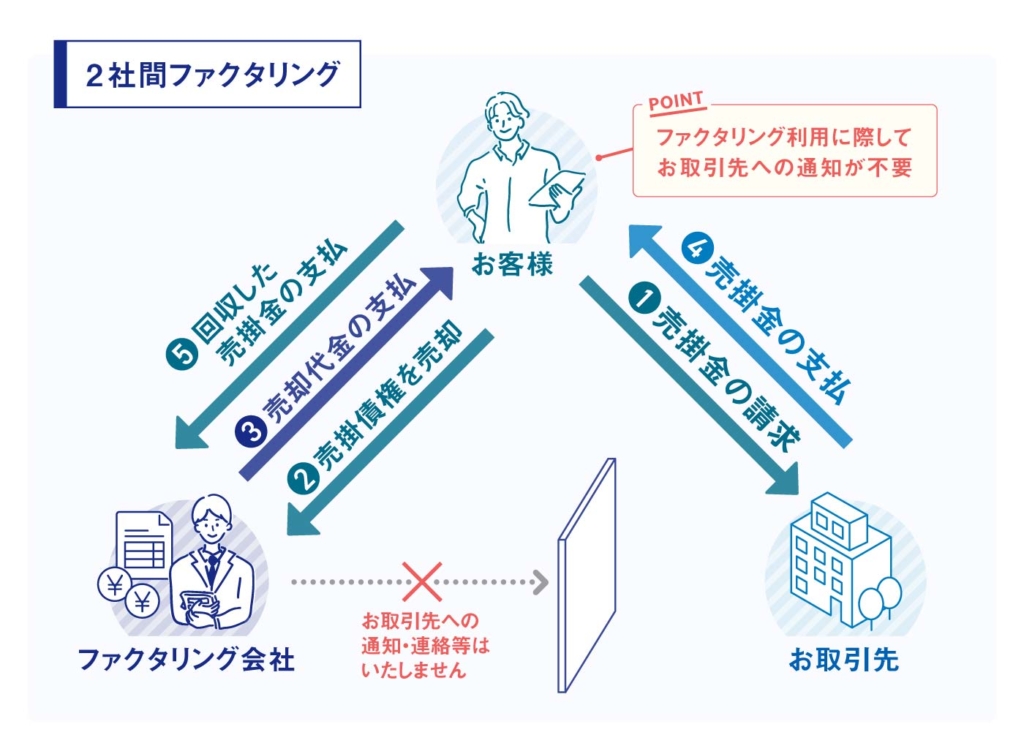

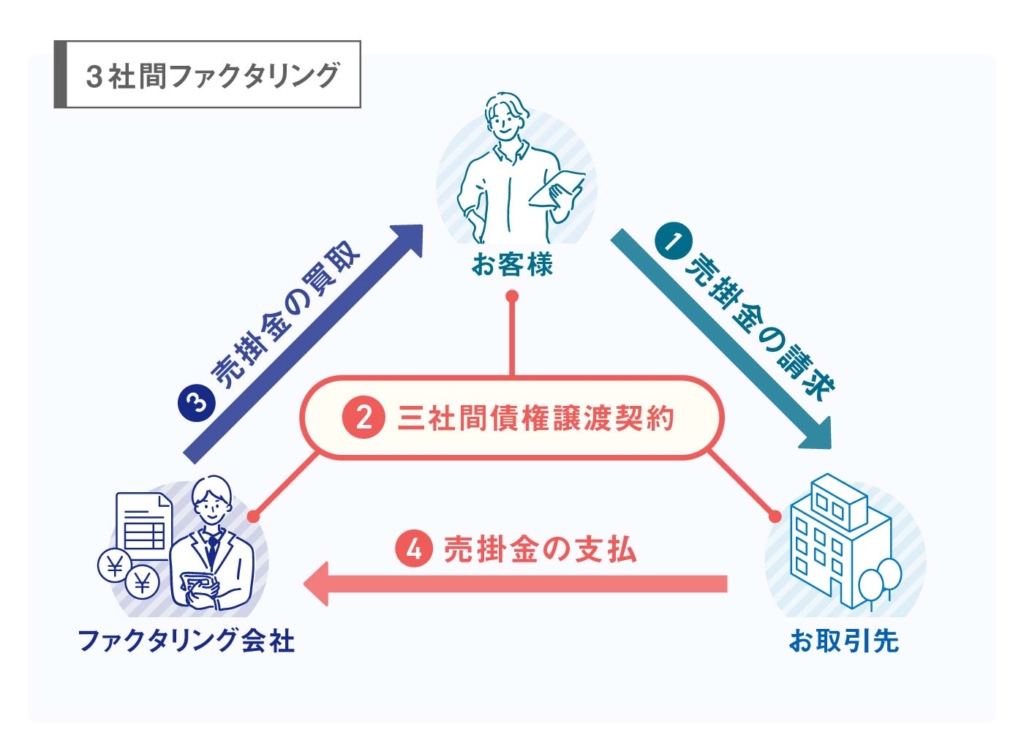

ファクタリングの種類と仕組み(2社間ファクタリングvs3社間ファクタリング)

ファクタリングには取引先に通知が不要な2社間ファクタリングと、取引先の承諾が必要な3社間ファクタリングと大きく2種類あります。

特徴としては、2社間ファクタリングの方が「手数料は高いがスピードが早い」、3社間ファクタリングは「手数料は低いが取引先の同意が必要(スピードが遅い)」となります。また、3社間ファクタリングの場合、支払いも「取引先からファクタリング会社への直接送金」となります。

細かく2つの取引の差を解説します。

2社間ファクタリングの仕組み

お客様とファクタリング会社の2者間で行う2社間ファクタリングの説明です。

取引先への情報開示が不要ということもあり、早期に資金調達したい場合に多く利用されている方法で、次の①~⑤の流れで行います。

- 売掛債権(請求書)が確定します

- 売掛債権(請求書)をファクタリング会社に売却します

- ファクタリング会社から、売却代金が支払われます

- 取引先から売掛金の支払いを受領します(預り金)

- ファクタリング会社に代理受領した預り金を返金します

この仕組みで重要な点は2点です。

- 取引先の合意を得るという手続きが不要であり、ファクタリング活用を取引先に知られることは基本的にない。

- 売掛債権の売買が成立しているので、取引先からの入金についてはファクタリング会社に代わり“回収代行”を行っている。

取引先の合意を得る必要が無い為、3社間ファクタリングと比べ非常にスピーディに資金調達でき、取引先に債権譲渡を知られ関係が悪化するといった事もないのが大きなメリットです。

3社間ファクタリングの仕組み

3社間のファクタリングは、お客様とファクタリング会社、取引先の3社で行います。次の①~④のステップを踏みます。

- お客様は取引先からファクタリングを行うことの承諾を得る。この段階で、すでに売掛金があることが必要です

- お客様、取引先、ファクタリング会社の3社間で債権譲渡契約を締結します

- ファクタリング会社から売却代金が支払われます

- 取引先は売掛金の支払期日にファクタリング会社に直接代金を支払います

3社間ファクタリングでは、事前に取引先の承諾を得る点が2者間ファクタリングと大きく異なります。

取引先に債権譲渡を知られることになるため、場合によっては関係性に悪影響が出る可能性は否めません。これらは取引先との関係に依存した判断となります。3社間ファクタリングの大きなメリットは、手数料が低めに設定されることです。

取引先との関係、調達までの時間を考慮した上で、どちらが自社にとり適しているかを判断することになります。

- 事前に取引先の合意を得る必要がある。

- 取引先からファクタリング会社へ直接送金される。

ファクタリングに違法性はある?

次にファクタリングの違法性について論じたいと思います。

結論だけ先にお伝えすると、ファクタリングに違法性はありません。

ただし、後述する「給与ファクタリング」は違法との判決あり、となります。

需要が伸びるとともに、ファクタリングの市場は広がっています。一方、過剰な取り立て行為、同意なしの行為を行う等の違法行為や、ファクタリングを装った貸付とみなされる取引を行う業者も増えていることから、金融庁では注意を促しています。

ファクタリングに関係する法律

2社間ファクタリングの場合、ファクタリング会社への債権譲渡をともなわないため(自社に債権がある状態)、自社とファクタリング会社との合意のみで契約できる売買契約となります。法律上は民法第555条「売買契約」が適用されます。

一方の3社間ファクタリングでは、売掛先の承諾を得たうえで債権の譲渡が行われます。

法的根拠となるのは、民法第466条「債権の譲渡性」と民法第467条「指名債権の譲渡の対抗要件」です。

「債権の譲渡性」において、譲渡人(自社)と譲受人(ファクタリング会社)との合意のみによって債権譲渡ができます。

ただし、民法第467条により、譲受人(ファクタリング会社)が債権者となったことの有効性を示すためには、売掛先である債務者への通知または承諾を得るという手続きが必要となります。

この手続きをとることで、売掛先は誰に対して支払わなければならないのかが明確になります。

給料ファクタリングとは?

給料ファクタリングとは、労働者である個人が受け取る予定の給料(賃金債権)をファクタリング業者に売却し、給料日前に現金化するというものです。給料ファクタリングと称されていますが、これは貸金業に該当します。

貸金業の登録をしていないヤミ金融業者が給料ファクタリングとうたい、高額な手数料を請求したり、悪質な取り立てを行ったりする被害が報告されており、金融庁でも注意喚起をしています。十分に注意してください。

違法の恐れがあるケースとは

ファクタリングのニーズを逆手にとった悪質な勧誘により、被害を受けているケースが見られます。違法性が疑われる事例を見ていきます。

Case1 ファクタリングをうたった高利貸し

ファクタリングのように見せかけ、売掛債権を担保にして高利貸しを行っているケースです。

実際に、法定金利を超える高額な利息を請求されるといった被害が報告されています。

ファクタリングは貸金業ではないため、貸付により利息を請求することはできません。契約書に「売買契約(債権譲渡契約)」であることが定められているか、しっかり確認しましょう。

Case2 貸金業に該当する恐れがある取引

ファクタリングの中に、貸金業に該当する取引が含まれていないか注意する必要があります。

たとえば、ファクタリング会社が債権を回収できなかった場合に代金を減額される、利用会社の支払いが遅延した場合に利息を請求するなど、ファクタリング会社が債権回収のリスクをほぼ負っていない場合、貸金業と同様の行為をしているとみなされた判例があります。

このような場合、貸金業の登録をしていない業者がファクタリングと称して貸付を行った場合は、違法となります。

ファクタリング会社の上手な選び方 見るべきポイント5つ

最後にお客様目線で、具体的なファクタリング会社の選び方を解説します。

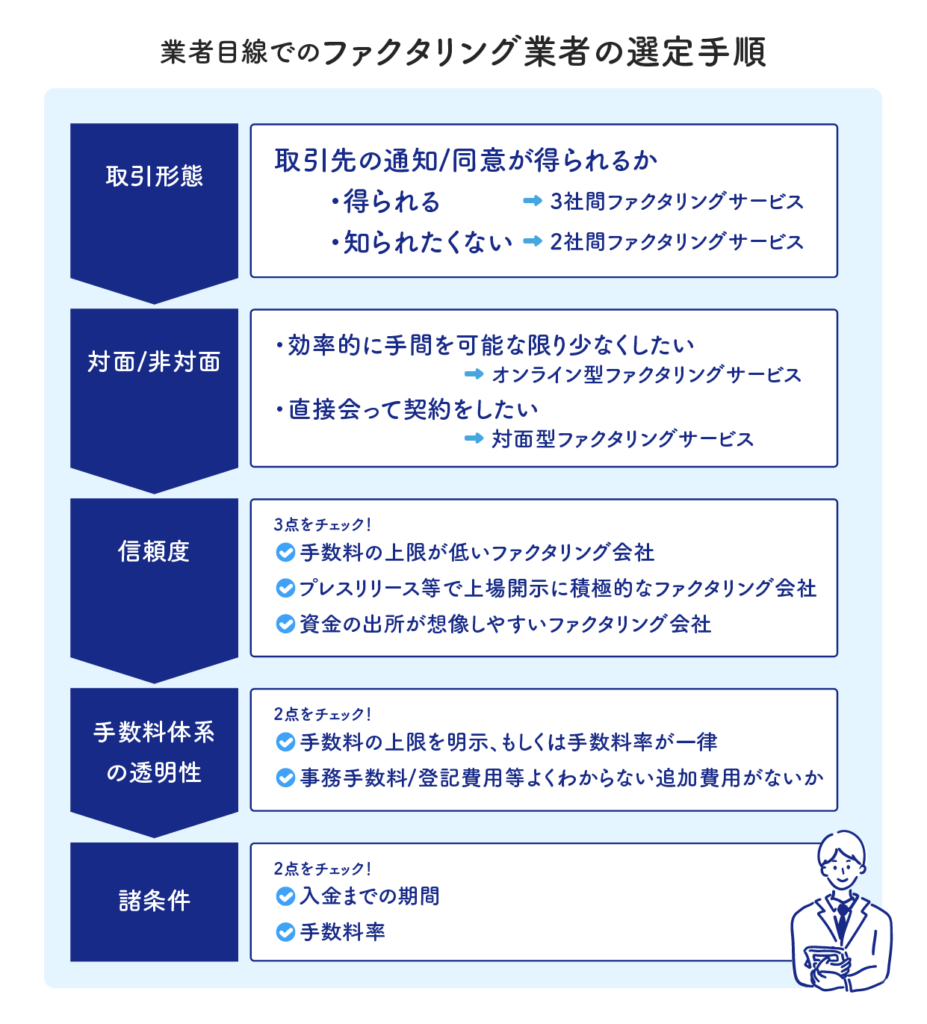

業者目線でファクタリング会社の選び方を解説すると、見るべきポイントは5点に集約できます。下表をもとに順に解説してゆきます。

Point 1 取引形態( 2社間/3社間 )

まず、2社間ファクタリングと3社間ファクタリングのどちらを利用するか考える必要があります。

取引先の賛同を得らえるかどうかによって、“仕組み“と”手数料“が大きく変わります。

取引先へ知られたくない場合は、2社間ファクタリングを選択することになります。その場合の手数料相場は10-20%です。

一方、取引先の通知が可能で同意が得られる場合、3社間ファクタリングも選択することが可能です。その場合の手数料相場は 手数料は1-6%です。

この選択はお客様の状況に適している方を選択する必要あり、お客様自身で判断が必要です。

Point 2 対面/非対面

次に、オンライン完結型ファクタリングサービスか対面式ファクタリングサービスのどちらを利用するか考える必要があります。

即日での資金調達が必要な場合や、Web完結型サービスに抵抗がない場合は、オンライン完結型ファクタリングサービスがおススメです。一般的に対面式ファクタリングサービスより手数料は低くなります。

一方、「紙でのやり取りを行いたい」「会って確認したい 」 というお客様においては、対面式ファクタリングサービスを選択する事になります。手数料が高くても安心できる、手間と感じない方々の場合こちらを選択することになります。

この選択も、お客様の状況に適している方を選択する必要あり、お客様自身で判断が必要です。

Point 3 信頼度

ファクタリング業者と利用者間でのトラブル事例は頻発しています。したがって信頼できるファクタリング業者を選択するようにしましょう。

特に「返済が遅れた場合の過剰な回収行為」や「合意していない譲渡登記が行われ取引先に知られた」というトラブルは弁護士も介入する大きな係争に発展しています。

弊社を利用している顧客様と他社様のトラブル事例も耳にしています。このような取引をしてしまった場合、商流を毀損する可能性があり、このようなファクタリング会社との取引は避けることが一番重要です。

またWeb上では様々なファクタリング会社の比較記事が存在していますが、これは裏でファクタリング会社が広告費を払っているケースや、ステルスマーケティングといわれる自社関係者に記事を書かせているケースもあり、信頼性は低いと感じています。

どうやって信頼性が高い業者を選択できるか、わかりやすい事実のみを基準に考える時、大きく下の3つの視点で判断することをお勧めします。

手数料率が低いファクタリング会社(=手数料率が1桁/9.9%以下の会社)

現在のファクタリングサービス(2社間ファクタリング)の手数料率の主流は、10-20%の範囲です。

このようなマーケット環境において、1桁の手数料で取引をするためには、

- 適切な会社運営を行っていること(資金調達を低資本コストで実施可能な点)

- 利用者にとって健全なファクタリング業界の創出を目指していること

を意味しています。

弊社も含めたこのようなファクタリング会社は、コンプライアンス(=法令順守)やお客様との合意事項順守を第一に考えておりますので、不要なトラブルは可能な限り避ける傾向にあります。

※背景としては、訴訟を抱えることにより、会社運営リスクとなり、会社の資金調達コストが増加することを恐れています。

プレスリリース等を頻繁に行い情報開示に努めている会社

ファクタリング会社の中で情報開示を積極的に行っている企業は、資金調達市場との関係構築を意図している、適切な広報組織を有しており組織体制が盤石な場合が多いです。

このような企業では、お客様とのトラブルは、企業として大きくマイナスに働くため、お客様との適切な関係維持を目指しています。

資金の出所が明確なファクタリング会社

ファクタリング会社の中では資金の出所が不透明な場合もあると聞いております。

このような不透明な資金は、金主と言われる資金提供者が求めるリターンが相対的に大きくなり、無理な回収の実施や、手数料が高くなるケースが多いです。

大企業の子会社、ベンチャー企業のファクタリングサービスは、資金の調達先が明確であり、このようなファクタリグ会社との取引は、安全な取引となる可能性が高いです。

Point 4 手数料体系(透明性はあるかどうか)

ファクタリングの手数料は、ファクタリング会社が背負う貸倒リスクによって決まります。

売掛先の信用力が高く、安全性が高い売掛債権と判断されれば手数料は低くなります。

ただし、手数料の安さだけをアピールしているファクタリング会社の中には、実際には手数料とは別に「事務手数料」や「登記費用」と称して追加費用を請求するケースもあります。

簡単な見分け方としては、下記の2点をチェックしましょう。

- 手数料率の上限、もしくは手数料が一律であるか

- 「事務手数料」「登記費用」といったよくわからない追加費用がないか

Point 5 諸条件(競争力があるかどうか)

最後は諸条件の競争力です。大きくは下記2点です。

- 資金調達までのスピード

- 手数料が低いかどうか

すぐに資金が必要な場合、本当に即日対応/即日振込が対応な会社を選択する必要があります。

手数料がどのくらいかはお客様の費用になるので非常に重要です。現在の市場環境では手数料率が1桁(9%以下)である場合、競争力があると判断して問題ない環境です。(※2社間ファクタリングの場合)

ファクタリング業者から見積もりを取る場合の注意点

最後に、ファクタリング利用者が知らない実はNGな行動をご紹介します。

低い手数料でファクタリング取引を行いたい場合、相見積もりは避けた方が無難です。

なぜなら弊社も含めて、ファクタリング業者は二重譲渡と呼ばれる犯罪行為を行われるリスクを非常に恐れております。

二重譲渡とは、1つの売掛債権を複数のファクタリング会社に売却するという行為です。

相見積もりをしていると、この二重譲渡のリスクが高くなるため、弊社の場合「相見積もりを取っている」とお客様に言われると、「先にそちらの結果がでてやるかやらないか判断した後に弊社に来てください」とお伝えしています。

なぜなら弊社は1桁台の手数料をお客様にコミットしている為です。

我々のような「最低水準の手数料」をコミットしているファクタリング会社が恐れるのは貸倒であり、犯罪行為が行われることです。

二重譲渡が行われ、貸し倒れが生じると採算ラインが高くなり、1桁台の手数料水準を維持することが困難となります。

弊社の他にも似たようなファクタリング会社は存在しますが、これらの透明性があり、低手数料体系を謳っているファクタリング会社間では手数料が大きく変わることはなく、スピードや信頼性で差別化を図っています。

このため、相見積もりがあまり意味ないと理解しているファクタリング業者においては、二重譲渡のリスクをできる限り排除するため、相見積もりを取っているお客様を避ける傾向にあります。

あまり知られていないポイントなのでご注意ください。

なお、「見積もりを取ったが手数料が高くて断った」「希望金額に満たなかったので他ファクタリング会社の見積もりが必要」と明確な判断があった後の追加見積りは、通常ファクタリング業者も気にしないのでご安心ください。

終わりに

本記事ではファクタリングの仕組みやメリット、利用すべきタイミング等網羅的にご説明させて頂きました。

最後に少し弊社AIファクタリングサービスであるPAYTODAYをご紹介させてください。

PAYTODAY はAIを使った審査をベースにしたオンライン完結型のファクタリングサービスで、現金化まで最短45分と即日対応/即日振込に対応しています。

手数料も1~9.5%と安価に設定されており、1桁台の手数料でのお取引をお約束します。

また女性経営陣による事業運営、貸金業登録をしての運営と透明性及びコンプライアンスを第一に考えており、PAYTODAYを通じて中小企業・個人事業主・フリーランスの事業拡大、成功の機会を支援しております。

資金繰りにお悩みの方は是非お気軽にお問い合わせください。

\ AIファクタリングで即日・最安の資金調達! /